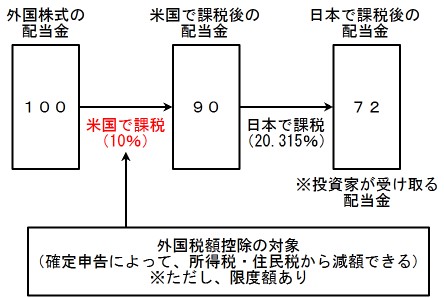

「外国株式(海外ETF)の配当の税金」で、外国株式の配当は、二重に課税される(米国で課税された後、日本でも再度課税される)と解説しました。

このままでは、外国株式への投資は、国内株式への投資に比べて非常に不利です。

ただ、この"外国株式が配当の面で不利な状況"は、外国税額控除を利用することで、ある程度是正可能です。外国税額控除が配当の不利な点を是正できる理由は、(1)先ほど解説したように、外国株式の配当には、税金が二重(米国+日本)にかかりますが、(2)外国税額控除を利用することで、米国で課税された分を、その年の所得税・住民税から引いてもらえる(ただし、控除限度額あり*)からです。では、外国税額控除を利用するにはどうすればいいのでしょうか?

* (参照)No.1240 外国税額控除 [国税庁](外部サイト)

確定申告をする必要があります。外国税額控除を利用するために、確定申告時に必要になることは以下です。(1)確定申告書に外国株式の配当金額(外国で課税される前の額)を記載し、(2)複数の書類("外国税額控除に関する明細書"・"外国所得税が課税されたことを証する書類"―など)を添付しなければなりません。**

** 日興コーディアル証券ソリューション企画部証券税制・相続業務推進室編 『平成22年度版 税金の知識 わかりやすい一問一答 Q&A』 中央経済社、2010年、188頁を参考。

- わき道にそれますが、外国税額控除の利用は、投資家の所得によっては―損になる可能性もあります(確定申告が必要になるため)。

図:外国株式の配当にかかる―外国で課税される部分は外国税額控除の対象

注意)当記事は、"国内の証券会社を通じて―米国株式(海外ETF)から配当を受け取る"ことを前提としています。