外国株式市場には、低コストで良質なETF(海外ETF)が数多く上場されています。良質なETFの例としては、以下があります。まず、先進国+新興国の株式インデックスに連動する銘柄(VT:信託報酬年率 0.17%)があります。次に、北米を除く先進国の株式インデックスに連動する銘柄(VEA:信託報酬年率 0.09%)があります。また、米国株式インデックスに連動する銘柄(VTI:信託報酬年率 0.05%)があります。

それら"外国株式市場に上場されているETF"(=海外ETF)への投資は、国内証券会社を通じておこなうのが一般的です。

もし、海外ETFに投資しようと考える場合、ネット証券を通じておこなうのがおすすめです。海外ETFの取引には、ネット証券がおすすめだといえる理由は、大手証券会社よりも、取引にかかる手数料が安いからです。*

* ネット証券の海外ETFの取引手数料についてはこちら→海外ETFの購入手数料

ただ、ネット証券で、外国株式(海外ETF)の取引をおこなう場合、自分で税金の計算をしなければなりません。なぜなら、2016年12月現在、ネット証券は、外国株式の特定口座**対応をしていないからです。

** 特定口座とは、譲渡損益の計算を、証券会社がおこなってくれる口座のこと。

では、外国株式(海外ETF)の譲渡所得の税金計算はどうすればいいのでしょうか?

- ※追記(2014/3/10)

2013年12月16日に、マネックス証券の特定口座が、外国株式に対応しました。

- ※追記(2015/03/03)

2014年12月22日に、楽天証券の特定口座が、外国株式に対応しました。

- ※追記(2015/12/25)

2015年12月25日に、SBI証券の特定口座が、外国株式に対応しました。

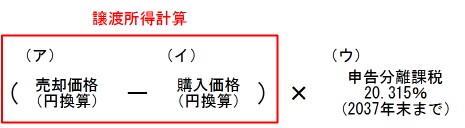

以下の図の手順で計算します。

図:外国株式(海外ETF)の譲渡所得の税金計算

| ア. | まず、円換算した―売却価格を計算します。 計算式:売却時の株価×売却時のTTB(対顧客電信買相場) |

| イ. | 次に、円換算した―取得価格を計算します。 計算式:購入時の株価×購入時のTTS(対顧客電信売相場) |

| ウ. | "ア"から"イ" を引いたものに、税率20.315%(2037年末まで)をかけます(課税分類は、国内株式と同様、申告分離課税)。 計算式:譲渡所得×税率 |

- わき道にそれますが、どちらが顧客の"買い"か、"売り"かが覚えづらい―TTB・TTSの覚え方を紹介します。***

・"TTBのBは、BUYのB"(銀行側のBUY(買い)=顧客側の売り)

・"TTSのSは、SELLのS"(銀行側のSELL(売り)=顧客側の買い)

注意)当記事が含まれる"カテゴリー:外国株式の税金"は、"国内の証券会社を通じて―外国株式(海外ETF)を売買・配当受け取り"することを前提としています。

注意)記事では、主に海外ETFのことを書いていますが、外国の個別株式の税金計算方法も同様です。