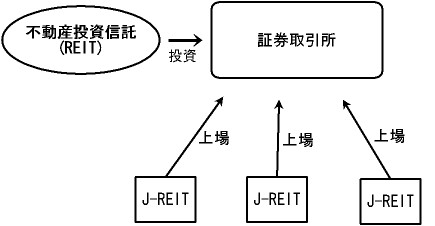

不動産投資信託(REIT)とは、主に、J-REITに投資する投資信託のことを指します。

J-REITとは、投資家から広く集めたお金で不動産を購入し、その物件から得られる賃料や、売却益を

投資家に分配する会社のようなものです。(正しくは、投資法人)

J-REITは、証券取引所に上場され、その受益証券は自由に売買されています。

不動産投資信託(REIT)は、この"受益証券"に投資するわけです。

不動産投資信託の投資対象

これから、不動産投資信託(REIT)の利点・欠点、リターンとリスク、収益を得た場合の、所得区分について解説していきます。

不動産投資信託(REIT)の利点・欠点

・利点

株式や債券とは異なる動きをするため、ポートフォリオに組み入れることで、資産価値の安定が図れます。

また、投資対象であるJ-REITは、税制で優遇されています。(法人税がかからない)

・欠点

不動産投資信託は、歴史が浅いため、多くのファンドの運用期間が、5年を超えていません。

そのため、長期的(5年以上)に利益を上げていけるファンドかどうかを、現在見分けることが出来ないことが欠点と言えます。

現在は、運用期間が5年を超えているファンドがたくさんあります。

不動産投資信託(REIT)のリターン・リスク

・リターン

不動産投資信託は、始まってから日が浅いです。現在までのリターンはまずまずのようです。

参考データ(2022年9月現在) 5年リターン

| ファンド名 | リターン | 購入手数料が、最も安い販売会社 |

| Smart-i Jリートインデックス | 7.66%(年率=1年あたり) | SBI証券(購入手数料=0%) |

| ニッセイ Jリートインデックスファンド | 7.58%(年率) | 新生銀行(1.05%) |

・リスク

リスクには、信用リスク、価格変動リスクの2種類があります。

信用リスクとは、投資先が倒産してしまうなどのリスクのことです。

投資先のJ-REITは、投資家から集めた資金で、不動産物件の貸し出しを行っている会社のようなものです。

ですので、事業がうまくいかなくなれば、倒産してしまうこともあります。

価格変動リスクとは、価格の変動により、資産価値が影響を受けることです。

J-REITは、証券取引所で取引されているので、需給関係で価格が変わります。

不動産投資信託(REIT)の所得区分

・税金の所得区分

不動産投資信託(REIT)は、株式投資信託に分類されます。

よって、不動産投資信託で得た収益分配金は、配当所得です。

また、換金時に、

解約請求・買取請求のどちらを選んでも、譲渡所得 になります。

・配当控除の対象?

注意点として、配当控除が利用できないことを覚えておきましょう。

不動産投資信託(REIT)とは、主に、J-REITに投資する投資信託のことを指します。