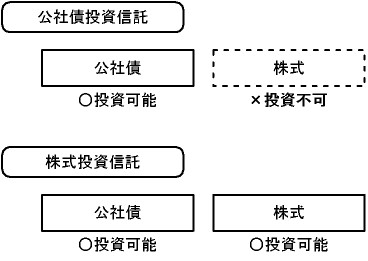

投資信託は、株式に投資するかどうかによって、

公社債投資信託と株式投資信託の2種類に分類されます。

これから、双方の特徴と、税金の違いについて解説したいと思います。

公社債投資信託と株式投資信託の特徴

・公社債投資信託

公社債投資信託とは、国債や社債など、金利収入を目的とした投資を行う投資信託です。

公社債投資信託は、株式に投資することは出来ません。

・株式投資信託

株式投資信託とは、株式に投資することが可能な投資信託です。

こちらは、公社債への投資は自由です。

ほとんどの投資信託がこちらに分類されています。

公社債投資信託と株式投資信託の投資対象

次に、公社債投資信託と株式投資信託の、税金の違いについて解説します。

双方の違いは、収益を受け取った場合の、所得区分にあります。

公社債投資信託と株式投資信託の税金の違い

・公社債投資信託

公社債投資信託の収益分配金は、"利子所得"になります。

税率は、20.315%(所得税15.315%住民税5%)で、源泉徴収されるため、

確定申告の必要はありません。

換金の際、解約・買取請求のどちらを選んでも、売却益が出た場合は、"譲渡所得"になります。

・株式投資信託

株式投資信託の収益分配金は、"配当所得"になります。

税率は、2037年12月末まで20.315%(所得税15.315%住民税5%)*です。

換金の際、解約・買取請求のどちらを選んでも、売却益が出た場合は、"譲渡所得"になります。

公社債投資信託と株式投資信託の税金

| 収益分配金 | 解約請求 | 買取請求 | |

| 公社債投信 | 利子所得(20.315%) | 譲渡所得(20.315%) | 譲渡所得(20.315%) |

| 株式投信 | 配当所得(20.315%) | 譲渡所得(20.315%) | 譲渡所得(20.315%) |

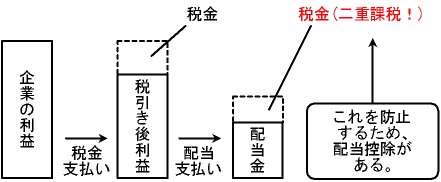

ここで、1つ疑問があります。

株式投資信託で得た配当所得でも、確定申告することによって、

配当控除を受けられるのでしょうか?

答えは、"一定の条件を満たせば、配当控除は受けられる"です。

"一定の条件"とは、以下です。

株式組入れ比率が25%を超え、かつ、外貨建て資産の組入れ比率が75%を超えないもの。

なぜ、全ての株式投資信託で、配当控除が受けられないのでしょうか?

配当控除は、二重課税を防ぐしくみです。

企業が配る配当は、企業の利益から支払われます。

"企業の利益"は、すでに税金を払っています。

それなのに、配当にも税金をかけるのは、二重課税になってしまうので、

税金の負担を軽減します。

株式投資信託は、株式に"投資できる"投資信託です。

必ず株式に投資しているわけではありません。

よって、必ず二重課税を受けるわけではないため、配当控除の対象になるとは限りません。

また、海外への投資によって得た利益も、配当控除の対象外になります。

配当控除の役割

公社債投資信託と株式投資信託の代表的なファンド

公社債投資信託:MMF

株式投資信託:ほとんどこちらに分類されるため、代表的なものなし。