日本の公社債に投資するには、個人向け国債に投資する方法と、国内債券インデックスファンドに投資する方法の2種類があります。なお、個人向け国債は、名前が示すとおり、日本国債に投資します。国内債券インデックスファンドは、国内の公社債が投資対象であるため、日本国債に加え、地方債などにも投資します。

※予備知識:公社債とは、国の公的機関が発行する債券のこと。国が利子の支払いを保障するため、安全性の高い投資商品です。

つまり、国内債券(公社債)を自分のポートフォリオに組み入れたい場合、個人向け国債と国内債券インデックスファンドの2つの選択肢があります。では、自分のポートフォリオに国内債券を組み入れたい場合、どちらを選ぶべきでしょうか?

国内債券インデックスファンドを選ぶべきです。理由は、以下です。

個人向け国債は、解約に難があるから

ポートフォリオに国内債券を組み入れたい場合、国内債券インデックスファンドの方が良いと解説しました。しかし、国債も公社債も、国が利子の支払いを約束しています。よって、安全性は、どちらに投資しても同じくらい高いです。また、2022年9月現在、利率も同じくらい(3年固定金利:0.05%、5年固定金利:0.05%、10年変動金利:0.16%)です(国内債券インデックスファンドの年率は、-0.4%)。では、なぜ、個人向け国債では、いけないのでしょうか?個人向け国債には、解約に難があるからです。

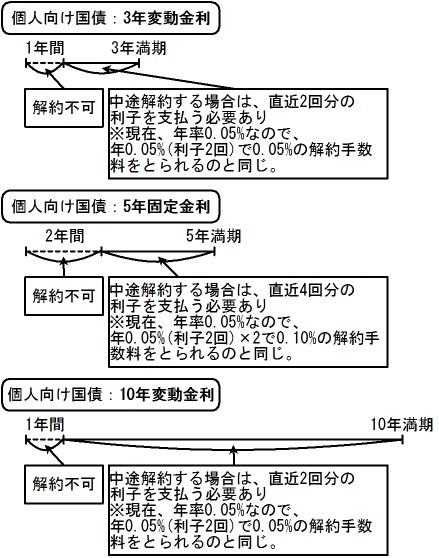

個人向け国債は、投資家の経済的な事情の変化で、売却の必要が生じても一定期間が過ぎるまで売却できません。また、中途解約したい場合、直近4回分(5年国債)、または直近2回分(3年国債・10年国債)の利子を支払う必要があります。

図:個人向け国債の解約期間と解約コスト

国内債券インデックスファンドは、解約が容易だから

個人向け国債は、一定期間解約ができない上に中途解約コストが高いため、ポートフォリオに組み入れるべきではないと解説してきました。では、もう一方の国内債券インデックスファンドを見てみましょう。国内債券ファンドは、解約が容易です。

国内債券インデックスファンドは、いつでも解約できます。また、解約のコストがかからないものがほとんどです。

図:代表的な国内債券インデックスファンドの解約コスト

| ファンド名 | 解約手数料 | 信託財産留保額 | 販売会社 (会社のHPへ) |

| ニッセイ国内債券インデックスファンド | 0% | 0% | SBI証券 |

| たわらノーロード 国内債券 | 0% | 0% | SBI証券 |

| 三井住友・日本債券インデックス・ファンド | 0% | 0% | SBI証券 |

| iFree 日本債券インデックス | 0% | 0% | SBI証券 |