ポートフォリオの債券のおすすめ比率は何パーセントですか?

ポートフォリオが株式100%だと、値動きがはげしくなります。そのため、債券をある程度の比率で組み入れたい、という方はおられるとおもいます。

ただ、債券を、どのていどの比率で組み入れればいいか、わからないかもしれません。そこで、過去に、おすすめの債券比率(30%・50%・70%)のポートフォリオで投資したときに、どのような結果になったか、ネット上のデータをつかって計算してみました。

また、各債券比率で、もっとも下がったときは、1年で何パーセント下がったのかも調べてみました。どのくらいの債券比率のポートフォリオで運用するか決める際に、参考にしてみてください。

・計算の条件

債券の比率は、30%・50%・70%の3通り

債券の比率は、すべて「国内債券」に投資

債券以外の比率は、すべて「全世界株式」に投資(例:債券:30%なら、全世界株式:70%)

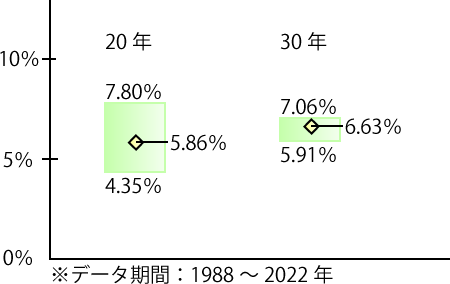

- おすすめの債券比率:30%のポートフォリオの平均利回り(20年・30年投資した場合)

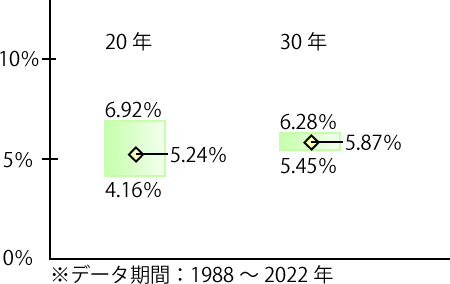

- おすすめの債券比率:50%のポートフォリオの平均利回り(20年・30年投資した場合)

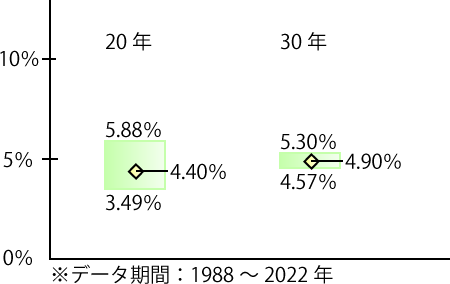

- おすすめの債券比率:70%のポートフォリオの平均利回り(20年・30年投資した場合)

- 計算に使った、国内債券と、全世界株式との利回りデータの出所

- 国内債券・全世界株式の利回りの計算方法

- 集めた利回りデータから平均利回り・最大利回り・最小利回りを計算

- 計算に使ったエクセルのダウンロード

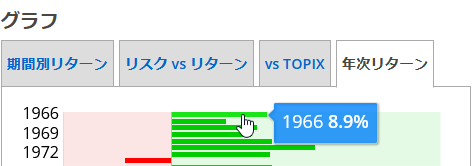

おすすめの債券比率:30%のポートフォリオの平均利回り(20年・30年投資した場合)

「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオで20年投資した場合の、1年あたりの利回りは以下です(1988~2022年のデータで計算)。

- 平均リターンは、5.86%

- 最大リターンは、7.80%

- 最小リターンは、4.35%

「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオで30年投資した場合の、1年あたりの利回りは以下です。(1988~2022年のデータで計算)

- 平均リターンは、6.63%

- 最大リターンは、7.06%

- 最小リターンは、5.91%

「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオの平均利回りは、20年投資した場合は「約5.9%」、30年投資した場合は「約6.6%」です。ただし、この実績は過去のデータなので、こんごも同じ結果になるとは限りません。

なお、この「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオの場合、1年で最大36%下がったことがありました(2008年に記録)。そのため、1年で-36%の下落に耐えられそうになければ、もうすこし債券の比率を高めたほうがいいかもしれません。

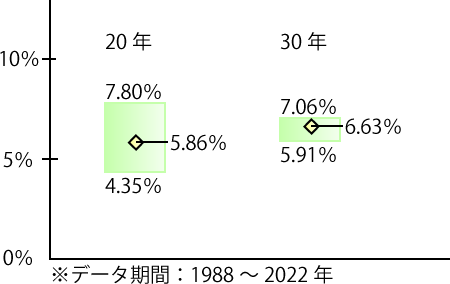

おすすめの債券比率:50%のポートフォリオの平均利回り(20年・30年投資した場合)

「国内債券の比率:50%・全世界株式の比率:50%」のポートフォリオで20年投資した場合の、1年あたりの利回りは以下です(1988~2022年のデータで計算)。

- 平均リターンは、5.24%

- 最大リターンは、6.92%

- 最小リターンは、4.16%

「国内債券の比率:50%・全世界株式の比率:50%」のポートフォリオで30年投資した場合の、1年あたりの利回りは以下です。(1988~2022年のデータで計算)

- 平均リターンは、5.87%

- 最大リターンは、6.28%

- 最小リターンは、5.45%

「国内債券の比率:50%・全世界株式の比率:50%」のポートフォリオの平均利回りは、20年投資した場合は「約5.2%」、30年投資した場合は「約5.9%」です。ただし、この実績は過去のデータなので、こんごも同じ結果になるとは限りません。

なお、この「国内債券の比率:50%・全世界株式の比率:50%」のポートフォリオの場合、1年で最大25%下がったことがありました(2008年に記録)。そのため、1年で-25%の下落に耐えられそうになければ、もうすこし債券の比率を高めたほうがいいかもしれません。

おすすめの債券比率:70%のポートフォリオの平均利回り(20年・30年投資した場合)

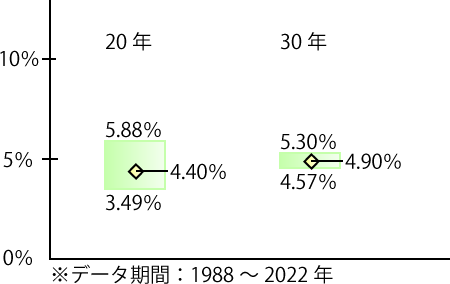

「国内債券の比率:70%・全世界株式の比率:30%」のポートフォリオで20年投資した場合の、1年あたりの利回りは以下です(1988~2022年のデータで計算)。

- 平均リターンは、4.40%

- 最大リターンは、5.88%

- 最小リターンは、3.49%

「国内債券の比率:70%・全世界株式の比率:30%」のポートフォリオで30年投資した場合の、1年あたりの利回りは以下です。(1988~2022年のデータで計算)

- 平均リターンは、4.90%

- 最大リターンは、5.30%

- 最小リターンは、4.57%

「国内債券の比率:70%・全世界株式の比率:30%」のポートフォリオの平均利回りは、20年投資した場合は「約4.4%」、30年投資した場合は「約4.9%」です。ただし、この実績は過去のデータなので、こんごも同じ結果になるとは限りません。

なお、この「国内債券の比率:70%・全世界株式の比率:30%」のポートフォリオの場合、1年で最大14%下がったことがありました(2008年に記録)。そのため、1年で-14%の下落に耐えられそうになければ、債券の比率を100%にしたほうがいいかもしれません。

計算に使った、国内債券と、全世界株式との利回りデータの出所

国内債券・全世界株式の利回りの計算には、さまざまなインデックスのデータを公表してくれている、「myINDEX」というサイトのデータを使わせていただきました。

なお、ここでは、「NOMURA-BPI 総合(国内債券)」のデータを例にします。

使用したデータがある場所は、以下です。

1.まず、「myINDEX」の「NOMURA-BPI 総合」のページにアクセスします。

全世界株式のデータは→「全世界株式」

なお、「NOMURA-BPI 総合」は、国内の公社債市場の動向を指数化したものです。

NOMURA-BPIは、「NOMURA Bond Performance Index(ノムラ・ボンド・パフォーマンス・インデックス)」の略で、野村證券金融工学研究センターが算出・公表する、日本の公募債券流通市場全体の動向を的確に表すために開発された投資収益指数をいいます。これは、日本の流通市場の債券を一定の組入基準に従って構成されたポートフォリオ(インデックス・ポートフォリオ)のパフォーマンスを基に算出され、1983年12月末を100として指数化されています。

iFinanceより引用

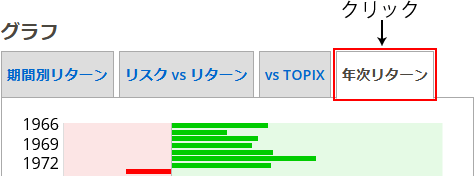

2.アクセスしたページの下の方にある、「グラフ」という項目の「年次リターン」タブをクリックします。

3.グラフになっていますが、マウスカーソルをあわせると数値がでます。

これが各年の国内債券の利回りです。画像では1966年の利回りが8.9%だとわかります。この利回りのデータを使って、国内債券に20年・30年投資した場合の、利回りを計算します。

なお、国内債券のリターンデータは1966年のものからありますが、あまりに古いデータだと現在の数値とかけ離れて過ぎています。そのため、今回は、1988年以降の過去35年分だけつかって計算しました。

国内債券・全世界株式の利回りの計算方法

国内債券と、全世界株式とを組み合わせたポートフォリオで20年運用した場合の利回りは、先ほどの利回りのデータを20年分掛けあわせて計算します。

たとえば、1988~2007年の20年間に、「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオで投資したときの利回りを計算する場合、各年の利回りを順番にかけていきます。

- まず、1988年の国内債券の利回りは5.7%・全世界株式の利回りは28.1%でしたので、「1×(1+5.7%×30%:国内債券の比率)×(1+28.1%×70%:全世界株式の比率)」で1.21716357。

- つぎに、1989年の国内債券の利回りは-0.7%・全世界株式の利回りは35.3%でしたので、「1.21716357×(1-0.7%×30%)×(1+35.3%×70%)」で1.51473705。

- そして、1990年の国内債券の利回りは2.2%・全世界株式の利回りは-21.1%でしたので、「1.51473705×(1+2.2%×30%)×(1-21.1%×70%)」で1.299531053というように計算します。

このように2007年までの20年分を計算すると、4.494341685という計算結果になります。つまり、1988年に1円を国内債券に30%・全世界株式に70%という比率のポートフォリオで投資したら、2007年には約4.5円になったということです。

この「20年運用したときの利回り」を、1988~2007年から、2003~2022年までの16回分計算します。

- 1988~2007年の「国内債券:30%・全世界株式:70%」のポートフォリオの利回りは、4.494341685。

- 1989~2008年の「国内債券:30%・全世界株式:70%」のポートフォリオの利回りは、2.34886577。

- ~省略~

- 2003~2022年の「国内債券:30%・全世界株式:70%」のポートフォリオの利回りは、4.214061218。

これで、1988年から2003年までに投資をはじめて、20年運用した場合の利回りデータ(16回分)が手に入りました。

なお、「国内債券:30%・全世界株式:70%」の比率で、30年運用した場合の利回りは、同じように30年分の利回りを掛けあわせて計算します。

集めた利回りデータから平均利回り・最大利回り・最小利回りを計算

集めた利回りのデータから、平均利回り・最大利回り・最小利回りを計算します。

20年運用した場合の、平均利回り・最大利回り・最小利回りは以下です。

- 平均利回りは、3.124118404(年利に変換すると、5.86%)。

- 最大利回りは、4.494341685(年利に変換すると、7.80%)。

- 最小利回りは、2.342435457(年利に変換すると、4.35%)。

1988~2022年の間に「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオで20年投資した場合、平均で5.86%の利回りが得られ、最高で7.80%・最低でも4.35%の利回りが得られました。

30年運用した場合の、平均利回り・最大利回り・最小利回りは以下です。

- 平均利回りは、6.858577738(年利に変換すると、6.63%)。

- 最大利回りは、7.745017578(年利に変換すると、7.06%)。

- 最小利回りは、5.605885618(年利に変換すると、5.91%)。

1988~2022年の間に「国内債券の比率:30%・全世界株式の比率:70%」のポートフォリオで30年投資した場合、平均で6.63%の利回りが得られ、最高で7.06%・最低でも5.91%の利回りが得られました。30年運用すると運用結果のばらつきが少なくなり、最大と最小の年利が平均にかなり近づきます。

これらを元に図にしたのが、下のグラフです。

・国内債券の比率:30%・全世界株式の比率:70%のポートフォリオの利回り

・国内債券の比率:50%・全世界株式の比率:50%のポートフォリオの利回り

・国内債券の比率:70%・全世界株式の比率:30%のポートフォリオの利回り

ちなみに、20年・30年の利回りのデータを、年利に変換する計算は以下です。

・20年利回りを変換する計算

→20年利回りの数値^(1/20)-1

・30年利回りを変換する計算

→30年利回りの数値^(1/30)-1

たとえば、1988~2007年の20年利回り:4.494341685を年利に変換するには、以下のように計算します。

→4.494341685^(1/20)-1=7.80%

計算に使ったエクセルのダウンロード

計算に使ったエクセルをダウンロードできるようにしておきますので、くわしい計算内容がみたいかたはダウンロードしてみてください。

>>saiken_hiritsu_01_01.xlsx