「複数年運用後の値動き幅の計算式」で、複数年運用時の値動きの―計算方法を解説しました。上記の計算を使えば、複数年運用後の収益を、予測することができます。

ただ、上記の計算は、最悪の投資損失をシミュレーションするには向きません。なぜなら、計算結果のリターンの下限値より下回る―確率が、16%もあるからです。どういうことかと言うと、(1)リスク×1で計算した場合、リスク×1の範囲に入らない確率が、約32%( 内訳:"上回る確率16%"・"下回る確率16%")あり、(2)「複数年運用後の値動き幅の計算式」の計算は、リスク×1で計算しているからです。では、最悪の投資損失をシミュレーションするには、どうすればいいのでしょうか?

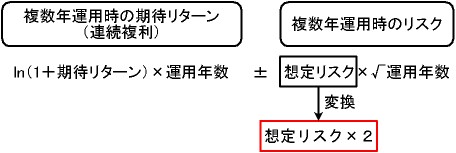

計算式の"想定リスク"を、"想定リスク×2"に変換して計算するといいです。

図:計算式の"想定リスク"を、"想定リスク×2"に変換

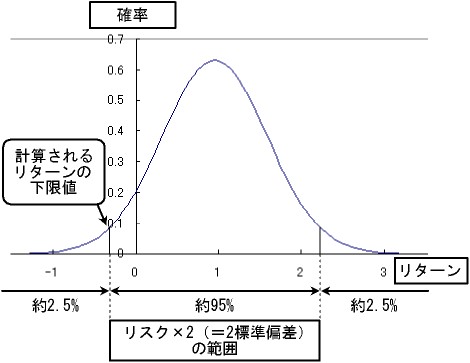

なぜ、リスク×2で計算するのかというと、計算結果のリターンの下限値を下回る―確率が、約2.5%しかないからです。なぜなら、(1)リスク×2の範囲に入る確率は、約95%で、(2)リスク×2の範囲を上回る確率は、2.5%、(3)リスク×2の範囲を下回る確率は、2.5%だからです。

図:複数年運用後のリターン(リスク×2(=2標準偏差)の範囲)

計算前提:期待リターン10%・想定リスク20%の投資商品を、10年運用した場合

※上記のリターン数値は、連続複利の数値です。年複利にするには、連続複利を年複利に変換する式:exp(数値)-1 の"数値"にリターン数値を入力します。

以下は、期待リターン10%・想定リスク20%の投資商品を、10年運用した場合のリターン下限値の計算です。リスク×2で計算しています。

ln(1 + 0.1) * 10 - 0.2 * 2 * √10 = -0.31(連続複利)

→年複利に変換:exp(-0.31)-1= -0.27(年複利) -27%

よって、最悪の場合、10年運用後に27%減ってしまいます。*(例:100万円投資した場合、27万円の損失)

* 2.5%の確率で、計算結果より減る可能性もある。

注意)投資収益の計算結果は、かならずしも未来の収益と等しくないことを覚えておいてください。なぜなら、(1)多くの場合、投資収益の計算は、過去の業績のデータで計算しますが、(2)過去の業績は、かならずしも未来の収益と等しくないからです。