「リバランスとは」で、"ベストのリバランスの方法は、積立額を自分で調整し、積立て時にリバランスをおこなう方法だ"―と解説しました。積立て時にリバランスをおこなう方法がベストだといえる理由は、リバランスに必要な―ファンドの売買が必要なくなる(または、少なくなる)ため、"リバランス実行時のコスト"がかからない(または、少なくなる)からです。

リバランス実行時のコストとは、以下です。(1)まず、ファンド売買の際の手数料―(ア)ファンドを購入した場合、販売手数料がかかります。(イ)ファンドを売却した場合、信託財産留保額がかかります。なお、これらの"ファンド売買の際のコスト"が必要ないファンドもあります。(2)次に、ファンドを売却した際の税金―ファンドを売却した場合、利益が出ていれば、税金がかかります(税率:20.315%-2037年12月末まで)。

ただ、毎月買い付け注文を出すのが面倒な人は、毎月の投資額を固定した―自動積立てにするかもしれません。

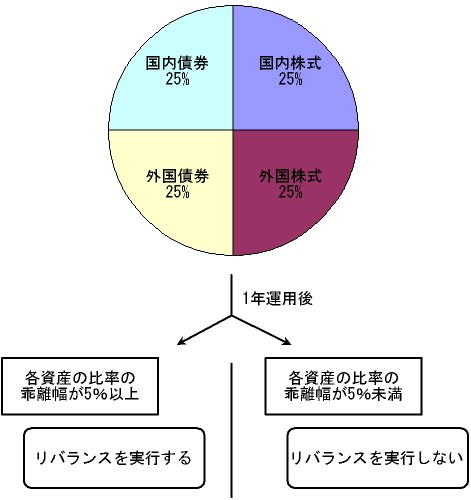

しかし、この積立て方法の場合、定期的(1年に1度程度)にリバランスをおこなう必要があります。*定期的にリバランスをおこなう必要がある理由は、(1)自動積立は、積立額が固定であるため、積立て時にリバランスができませんが、(2)積立て時にリバランスができない場合、時間がたつと資産の比率のバランスが崩れるからです。

ただ、運用開始から1年がたったとしても、あまり資産の比率のバランスが崩れていなければ、リバランスをする必要はありません。リバランスをする必要がない理由は、リバランスには、先ほど解説した―"リバランス実行時のコスト"がかかるからです。

* なぜ、リバランスは、1年に1度がいいのかを解説したページはこちら→リバランスの適正な実行頻度へ

では、どの程度バランスが崩れたらリバランスするべきなのでしょうか?

±5%バランスが崩れたら実行しましょう。±5%に設定する理由は、"±5%のリバランスの許容幅は、148兆円(2005年3月時点)の運用資金を誇る―年金の公的運用機関**が、運用に使用している数値だから"―です(正しくは、±5~8%。以下の表を参照)。

** 正式名称は、年金積立金管理運用独立行政法人

図:年金の公的運用機関のリバランス許容幅***

| 資産名 | 許容幅 |

| 国内債券 | ±8% |

| 国内株式 | ±6% |

| 外国債券 | ±5% |

| 外国株式 | ±5% |

図:資産の比率の乖離が±5%より少なければリバランスの必要はない

- わき道にそれますが、カン・チュンドさんの本****で、自動積立ての便利さを受けつつ、リバランスの実効性を確保する―リバランス手法が提案されていました。それは、(1)月々の積立は、自動積立てに設定し、(2)ボーナスの1回分(夏か冬のどちらか1回)は、自動積立てにせず、リバランスにあてる―といった方法です。

参考:北村慶 『貧乏人のデイトレ 金持ちのインベストメント』 PHP研究所、2006年、229頁