新NISAの成長投資枠では、どの銘柄を買えばいいのか?

2024年1月に新NISAがはじまりました。新NISAでの運用で利益がでた場合、その利益には税金がかかりません。

ただ、新NISAの成長投資枠で買える銘柄は非常におおいため、どの銘柄を買えばいいのか迷われるかもしれません。

新NISAの成長投資枠で買うべき銘柄は、eMAXIS Slim 全世界株式(オール・カントリー)(以下:オルカン)です。

オルカンを買うべき理由は、期待できる利益が多いからです。

さきほど解説したように、新NISAでの運用では、利益に税金がかかりません。したがって、期待できる利益がおおければ多いほど、その分お得になります。そのため、期待できる利益がおおい、オルカンを買うのがおすすめです。

以下で、オルカンを毎月10万円積み立てて、20年・30年投資した場合の収益を、ネット上のデータをつかって計算してみました。

計算の条件:

・毎月10万円(=年120万円)を積み立てる。

・積立額が、新NISAの成長投資枠の上限:1,200万円になったら、積み立てを停止する。

- 新NISAの成長投資枠で、オルカンに毎月10万円投資した場合の計算結果

- 計算に使った、オルカンの利回りデータの出所

- オルカンの利回りの計算方法

- 集めた利回りデータから、新NISAの成長投資枠での、平均的な運用結果・最も収益が多かった運用結果・最も収益が少なかった運用結果を計算

- 計算に使ったエクセルのダウンロード

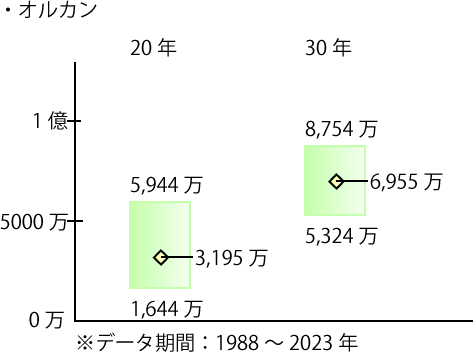

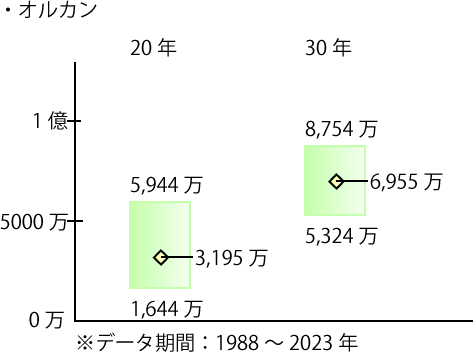

新NISAの成長投資枠で、オルカンに毎月10万円投資した場合の計算結果

※↑は、「新NISAの成長投資枠」の1,200万円だけに投資することを想定した図です。

「新NISAのつみたて投資枠」もふくめて、オルカンに1,800万円を投資した計算結果はこちら

オルカンに毎月10万円投資(※上限1,200万円で積み立て停止)して、20年運用した結果は以下です(1988~2023年のデータで計算)。

- 平均的な運用結果は、3,195万円(+1,995万円の利益:3,024万円-1,200万円)

- 最も収益が多かった運用結果は、5,944万円(+4,744万円の利益)

- 最も収益が少なかった運用結果は、1,644万円(+444万円の利益)

次に、オルカンに毎月10万円投資(※上限1,200万円で積み立て停止)して、30年運用した結果は以下です(1988~2023年のデータで計算)。

- 平均的な運用結果は、6,955万円(+5,755万円の利益)

- 最も収益が多かった運用結果は、8,754万円(+7,554万円の利益)

- 最も収益が少なかった運用結果は、5,324万円(+4,124万円の利益)

オルカンの運用結果は、20年投資した場合は「+4,744万円~+444万円」、30年投資した場合は「+7,554万円~+4,124万円」でした。

※この実績は過去のデータなので、こんごも同じ結果になるとは限りません。

計算に使った、オルカンの利回りデータの出所

全世界株式の利回りの計算には、さまざまなインデックスのデータを公開してくれている、「myINDEX」というサイトのデータを使わせていただきました。

使用したデータがある場所は、以下です。

1.まず、「myINDEX」の「MSCI オール・カントリー・ワールド・インデックス (ACWI) (円) 」のページにアクセスします。

なお、「MSCI オール・カントリー・ワールド・インデックス (ACWI) (円) 」は、先進国(日本を含む)と新興国との株式指標を、円換算したものです。

MSCIオール・カントリー・ワールド・インデックス(MSCI ACWI)は、MSCI指数の一つで、米国のMSCI Inc.が算出・公表する、世界の株式を対象とした株価指数をいいます(ACWIは、「All Country World Index」の略)。これは、世界の先進国(23カ国)と新興国(24カ国)の株式の総合投資収益を各市場の時価総額比率で加重平均して指数化したもので、世界の株式の時価総額(浮動株調整後)の約85%をカバーしています。

iFinanceより引用

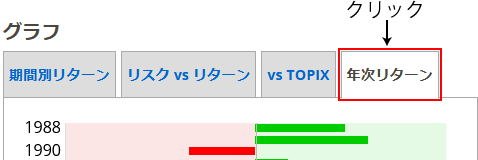

2.アクセスしたページの下の方にある、「グラフ」という項目の「年次リターン」タブをクリックします。

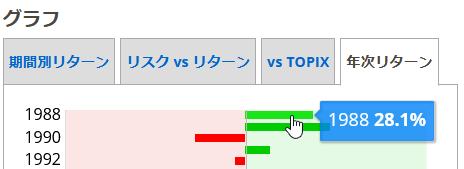

3.グラフになっていますが、マウスカーソルをあわせると数値がでます。

これが各年の全世界株式の利回りです。画像では1988年の利回りが28.1%だとわかります。この利回りのデータを使って、全世界株式に20年・30年投資した場合の、利回りを計算します。

オルカンの利回りの計算方法

オルカンで20年運用した場合の利回りは、先ほどの利回りのデータを20年分つかって計算します。

たとえば、1988~2007年の20年利回りを計算する場合、各年の利回りを順番にかけてから、最後に積立額を足します。

- まず、1988年の利回りは28.1%でしたので、「0×(1+28.1%)+120」で120。

- つぎに、1989年の利回りは35.3%でしたので、「120×(1+35.3%)+120」で282.36。

- そして、1990年の利回りは-21.1%でしたので、「282.36×(1-8.5%)+120」で342.78204というように計算します。

なお、10年で、積立額が新NISAの成長投資枠の上限:1,200万円(=120万円×10年)になります。そのため、11年目以降は、最後に積立額を足しません。

このように2007年までの20年分を計算すると、3922.50463432726という計算結果になります。つまり、1988年から毎月10万円をオルカンに投資したら、2007年には約3,923万円になったということです。

この「20年運用したときの運用結果」を、1988~2007年から、2004~2023年までの17回分計算します。

- 1988~2007年のオルカンの運用結果は、3922.50463432726。

- 1989~2008年のオルカンの運用結果は、1701.52899478413。

- ~省略~

- 2004~2023年のオルカンの運用結果は、5944.23179451429。

これで、1988年から2004年までに投資をはじめて、20年運用した場合の運用結果のデータ(17回分)が手に入りました。

なお、オルカンを30年運用した場合の運用結果は、同じように30年分計算します。こちらも10年で、積立額が成長投資枠の上限:1,200万円(=120万円×10年)になるので、11年目以降は最後に積立額を足しません。

集めた利回りデータから、新NISAの成長投資枠での、平均的な運用結果・最も収益が多かった運用結果・最も収益が少なかった運用結果を計算

集めた運用結果のデータから、「平均的な運用結果」・「最も収益が多かった運用結果」・「最も収益が少なかった運用結果」を計算します。

20年運用した場合の、平均資産額・最大資産額・最小資産額は以下です。

- 平均資産額は、約3,195万円。

- 最大資産額は、約5,944万円。

- 最小資産額は、約1,644万円。

1988~2023年の間にオルカンに毎月10万円投資して20年運用した場合、平均的には約3,195万円になり、最高で約5,944万円・最低でも約1,644万円になりました。

30年運用した場合の、平均資産額・最大資産額・最小資産額は以下です。

- 平均資産額は、約6,955万円。

- 最大資産額は、約8,754万円。

- 最小資産額は、約5,324万円。

1988~2023年の間にオルカンに毎月10万円投資して30年運用した場合、平均的には約6,955万円になり、最高で8,754万円・最低でも約5,324万円になりました。

これらを元にグラフにしたのが、下の図解です。

※↑は、「新NISAの成長投資枠」の1,200万円だけに投資することを想定した図です。

「新NISAのつみたて投資枠」もふくめて、オルカンに1,800万円を投資した計算結果はこちら

計算に使ったエクセルのダウンロード

計算に使ったエクセルをダウンロードできるようにしておきますので、くわしい計算内容がみたいかたはダウンロードしてみてください。

>>shin_nisa_seityou_toshiwaku_01_02