リスクヘッジとは、広い意味ではリスクを回避する為の様々な行為のことです。

投資信託の場合は、主に、為替リスクを回避(=ヘッジ)する為に行う行為のことを指します。

主要な為替ヘッジの方法としては、先渡取引と呼ばれる取引で行われます。

先渡取引とは、将来の指定した日に、あらかじめ決めておいた交換レートで両替をする取引です。

"あらかじめ決めておいた交換レート"は、為替先渡レートと呼ばれます。

為替先渡レートは、交換する2通貨間の金利差分を考慮して、決められます。

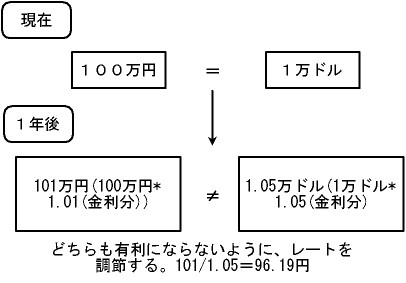

ここは、少しややこしいので、計算例を挙げておきましょう。

1年後に円をドルに交換する為替先渡レート。

円金利1%、ドル金利5%、現在のドル/円レートを100円とする。

現在は、100万円=1万ドルです。

しかし、1年後には、双方に金利がつき、

101万円=1.05万ドル(円換算すると、101万円≠105万円)

になってしまいます。

これでは、ドルを出す側が損をしてしまいます。

そこで、どちらも有利にならないように、101万円と1.05万ドルが等しくなる様、

レートを調節します。101万円/1.05万ドル=96.19円

上記の計算結果、96.19円 が、為替先渡レートになります。(手数料未考慮)

為替先渡レートの計算例

リスクヘッジの長所は、為替の変動に、資産価値が上下することを防げることです。

短所としては、リスクヘッジには、手数料がかかることです。

どういう時にリスクヘッジを行うべきなのでしょうか?

自身のポートフォリオ(資産の内訳)に円建て資産をあまり持っておらず、円高になると、

資産が大きく目減りする恐れのある場合が考えられます。

逆に、円建て資産が多くある時には、しない方が良いでしょう。

リスクヘッジには手数料がかかるためです。

(予備知識)

円建てとは、売買や利息の支払いが日本円で行われる投資商品のことです。

リスクヘッジとは、主に為替リスクを回避(=ヘッジ)する為に行う行為のことを指します。

リスクフリーとは、リスクヘッジを行わないことです。