「代表的なポートフォリオのリターン・リスク」で、代表的なポートフォリオの期待リターンと、想定リスクを紹介しました。

記事で紹介したポートフォリオの中で、広くおすすめできるのは、安定運用型のポートフォリオ(内訳:国内株式25%・国内債券25%・外国株式25%・外国債券25%)です。おすすめできる理由は、比較的リスクが低く、リターンが高いからです。安定運用ポートフォリオのリスク・リターンは、以下です。想定リスクは、9.61%です。期待リターンは、4.08%です。

ただ、安定運用型のポートフォリオは、"管理が面倒"という欠点があります。管理が面倒な理由は、(1)安定運用型のポートフォリオは、伝統的4資産(国内株式・外国株式・国内債券・外国債券)に25%ずつ投資するポートフォリオですが、(2)各資産の比率を25%に維持するには、リバランス(または、積立額の調節)をおこなう必要がある―からです。では、楽に、安定運用型のポートフォリオの管理をおこなう方法はないのでしょうか?

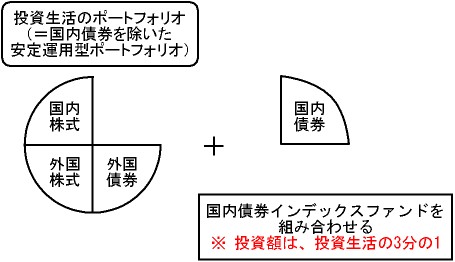

グローバル・インデックス・バランスファンド(投資生活)に投資するといいです。投信生活がいい理由は、リバランス不要の―安定運用ポートフォリオ(国内債券を除く)が作れるからです。グローバル・インデックス・バランスファンド(投資生活)は、国内株式・外国株式・外国債券の―各インデックスファンドに3分の1ずつ投資します。また、これら3つの資産のリバランスを、投資家がする必要はありません(ファンド内でおこなってくれるため)。

- わき道にそれますが、"投資生活"は、非常に低コストです。

投資生活のコストは、以下です。

信託報酬は、年率0.648%で、純資産総額100億円を超える部分については、年率0.54%になります。

また、販売手数料は、無料です。

(備考)欠点はないのか? 投資生活は、安定運用ポートフォリオの残り一つの投資分類:"国内債券"に投資しない。

安定運用型のポートフォリオを組む場合、グローバル・インデックス・バランスファンド(投資生活)に投資するといいと解説しました。

ただ、投資生活は、安定運用型ポートフォリオの残り一つの投資分類:"国内債券"に投資しません。では、どうすればいいのでしょうか?

他の国内債券インデックスファンドと組み合わせる必要があります。*組み合わせる方法は、投資生活の3分の1の額を、国内債券インデックスファンドに投資します。なぜなら、(1)投資生活でカバーできるのは、安定運用型ポートフォリオの75%(=国内債券以外の部分)ですが、(2)投資生活でカバーできないのは、安定運用型ポートフォリオの残り25%(=国内債券部分)だからです。

* 国内債券のおすすめファンドと、その販売会社を解説したページはこちら→国内債券ファンドは、日本債券インデックスeがおすすめ

図:国内債券インデックスファンドを組み合わせて、安定運用型ポートフォリオを作成