私たちの年金を運用する、年金積立金管理運用独立行政法人(GPIF)によると、国内債券のリターンは3%です。

ただ、直近20年のデータでは、国内債券のリターンは2%しかありません。そのため、取り崩しの段階に入ったら、国内債券のリターンを2%で計算すべきかもしれません。

国内債券の期待リターンは、3%

年金積立金管理運用独立行政法人(GPIF)によると、国内債券の期待リターンは、3%です。GPIFとは、私たちの年金を運用する公的機関です。

このような期待リターン・想定リスクのデータを元に、私たちの年金は運用されています。また、これらの数値は、公表されています。

>>基本ポートフォリオの検証について(リンク切れ)

ただ、直近のデータをみると、国内債券の期待リターン3%という数字は、大きすぎるように感じます。

直近20年のデータでは、国内債券のリターンは2%しかない

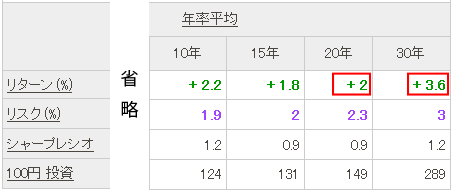

わたしのインデックスによると、国内債券の20年リターンは、年率2%しかありません。わたしのインデックスとは、さまざまなインデックスの過去のリターン・リスクを公開しているサイトです。

画像は『NOMURA-BPI 総合 インデックス』|インデックス詳細[わたしのインデックス]より引用

なお、30年リターンは、年率3%を超えています。よって、30年を超えるような長期運用なら、期待リターンは3%で問題ありません。

ただ、取り崩す段階になると、1年ごとに利益を得なければならないため、短期投資になります。そのため、取り崩す段階では、国内債券のリターンを2%と考えたほうが無難かもしれません。

国内債券の期待リターンは2%で考えたほうが無難

GPIFのデータでは、国内債券のリターンは3%になっていますが、直近20年だと2%しかありません。

取り崩しが開始したら元本割れは絶対に回避したいので、保守的に考えておくべきです。とくに、債券の割合が大きい人ほど影響は大きくなります。

ちなみに、運用期間が30年の場合、国内債券の期待リターンは3%を超えるので、運用が長期にわたる「積み立ての段階」では、国内債券のリターンは3%でかまいません。しかし、「取り崩しの段階」では、国内債券のリターンを2%で計算したほうが無難です。

国内債券のリターンを2%で計算したときの、各資産構成のリターンは以下です。

- 国内債券が0%(株式は100%:内訳 国内株式10%・外国株式90%)の期待リターンは、4.98%です(3%で計算した場合は、4.98%*1)。

- 国内債券が30%(株式は70%:内訳 国内株式7%・外国株式63%)の期待リターンは、4.09%です(3%で計算した場合は、4.39%)。

- 国内債券が50%(株式は50%:内訳 国内株式5%・外国株式45%)の期待リターンは、3.49%です(3%で計算した場合は、3.99%)。

- 国内債券が70%(株式は30%:内訳 国内株式3%・外国株式27%)の期待リターンは、2.89%です(3%で計算した場合は、3.59%)。

*1 国内債券を組み入れていないので、期待リターンは変わりません。